האם אתם מכוסים? הצ'ק-ליסט שכולכם צריכים!

05/10/2023 | כתיבה וגרפיקה: אליעד תמיר, עורך מגזין "השמיכה"

מסלול החיים הרגיל שלנו מייצר אתגרים רבים ומגוונים. אך מה קורה כאשר החיים יוצאים מאיזון עקב משבר שלא צפינו מראש? אנו מאמינים כי "סוף מעשה במחשבה תחילה". מאמר זה יסייע לכם להכין את עצמכם גם לאירועים הכלכליים והבריאותיים המורכבים ביותר.

במהלך החיים רבים מאיתנו מפתחים קריירה, מקימים משפחה ומביאים ילדים לעולם. יש לנו שאיפות אישיות, מטרות ורצונות. אנו תוצר של הידע האישי שלנו, היכולות שלנו, ההיסטוריה שלנו. ואנו גם חלק מחברה, ממשפחה ומאירועים חיצוניים, בישוב שלנו ובמדינה. בין כל הלחצים הללו, פנימיים וחיצוניים אנחנו צריכים לנווט ומדובר במשימה לא פשוטה כלל.

האתגרים הללו מתחדדים כאשר משהו במשוואה יוצא מאיזון: זה יכול מחלה / תאונה שלנו או של בן משפחה וזה יכול להיות שינוי במצב תעסוקתי של מי מאיתנו בתא המשפחתי.

בנקודה הזו של יציאה משיווי משקל - מאוד חשוב שיהיה לנו את הגיבוי המתאים כדי להתמודד עם הסיטואציה החדשה שנוצרה.

אז כולנו יודעים באופן כללי שביטוח בריאות זה חשוב, ואנחנו רוצים שיהיה לנו מספיק כסף לפנסיה, ושיהיה כסף לילדים, ושיהיו לנו חסכונות לכל צרה שלא תבוא.

אבל כאשר אנחנו באים לפרוט את הרצונות הללו להבנה קונקרטית, אנו נתקלים בשאלות. בואו תשאלו את עצמכם אם אתם יכולים להשיב עליהן:

- אני יודע שביטוחי בריאות זה חשוב, אבל האם אני יודע אילו ביטוחי בריאות לבחור, מה השמות הספציפיים של הכיסויים החשובים עבורי ועבור משפחתי?

- יש לי חיסכון פנסיוני ואני יודע שהוא חשוב, אבל מהו יעד הפנסיה שאליו אני צריך לכוון עבור רמת חיים סבירה?

- עם השנים אני צובר חסכונות, אבל האם הסכום שצברתי עד כה הוא באמת הסכום שהייתי צריך לצבור ביחס לגילי?

גיבשתי 7 טיפים שיאפשרו לנו לגבש את התובנות הללו:

טיפ ראשון: אל תרכשו הרחבות, לפני שווידאתם שיש לכם את הבסיס

יש המון מידע בתחום הביטוח והפיננסים וחלק גדול ממנו מאוד מבלבל. הסיבה העיקרית היא שאין מבנה מסודר של שלבי פעולה. מה עושים קודם ומה אחר כך.

ד"ר משה ברקת, לשעבר הממונה על ראשות שוק ההון, דיבר בדיוק על הנושא הזה כאשר הציג את הרפורמה בביטוחי הבריאות שנכנסה לתוקף בשנת 2023. לדבריו: "צריך להיות סדר. קודם כל צריך לוודא שלאדם יש את הבסיס, שזו תהיה פוליסת בסיס זולה, הלחם האחיד, (רק לאחר מכן) אפשר להמשיך עם הרחבות".

נחשוב על כך כשלבים במשחק מחשב: צריך לעבור את השלב הראשון כדי להגיע לשלב השני.

בעולם הביטוח והפיננסים תחום דרישות המינימום מוסדר באופן חלקי בלבד: חוק פנסיה חובה, חיסכון לכל ילד, ביטוח בריאות ממלכתי, והחל מתאריך 10/2023 בחלק מהחברות גם פוליסות ביטוחי בריאות פרטיות עם רובד בסיס. אנחנו ניקח את היסודות הללו ונגדיר בעצמנו את דרישות המינימום היכן שצריך.

נקפיד על העיקרון הבא: בביטוח ופיננסים דואגים קודם למינימום ההכרחי, ורק אחר כך אפשר לעבור להרחבות.

טיפ שני: ודאו שאתם חוסכים 350 ש"ח בחודש שלא למטרות הוצאה

הבסיס של עולם הביטוח, הוא לתת מענה כלכלי למצבים יקרים ובלתי צפויים. כיוון שמדובר בפתרון כספי במהותו, אפשר לומר שמרבית השאלות הביטוחיות היו מתייתרות במצב שבו הייתה לנו גישה למשאבים כלכליים משמעותיים.

מרביתנו לא מתחילים את החיים עם ירושה של מיליוני דולרים, אבל היינו רוצים להגיע למצב של רווחה כלכלית במהלך החיים, לקראת גיל הפרישה או כירושה לדורות הבאים.

הדוגמא הבאה תמחיש עבורנו כיצד ניתן להגיע להישגים כלכליים מרשימים, גם בהיעדר משאבים כספיים גדולים.

רונלד ריד הוא אמריקני שעבד בימי חייו בשתי עבודות עם שכר צנוע: במשך 30 שנים כמתדלק ולאחר מכן כשרת בבית ספר בחצי משרה.

ריד חי חיים צנועים ופיתח תחביב של השקעה במניות הזמנו הפנוי. בגיל 92 נפטר כאשר לזכותו הון בסך 8 מליון דולר.

איך צבר סכום מדהים שכזה ממשכורת מינימום? ובכן, בדיקה בתיק המניות של ריד העלתה כי השקיע ב 95 מניות אמריקאיות, מרביתן של חברות גדולות ומוכרות.

את הכספים שהשקיע לא פדה במהלך חייו, והשקעתו הנבונה במניות בפיזור רחב יחסית, הניבה לו תשואה ממוצעת של 8% בשנה.

ומה סכום ההפקדה החודשי שביצע ריד? ובכן, מדובר בהפקדה חודשית ממוצעת של 350 דולר החל מגיל 27 ולמשך 65 שנים, עד לפטירתו בגיל 92.

בעזרת סיפורו של ריד, ניתן לחלץ שתי תובנות פיננסיות מעניינות:

ראשית, אולי תופתעו לגלות אבל לקח לריד 39 שנים של השקעה כדי להגיע למליון הראשון שלו, ורק 26 שנים כדי לצבור 7 מליון נוספים. במילים אחרות, לקח לו 70% מהזמן כדי להשיג 15% מהיעד ורק 30% מהזמן כדי להשיג את שאר 85% מהיעד.

שנית, מתוך 8 מליון דולר שצבר, רק סכום זעיר יחסית של 270,000 דולרים הם תוצאה של אותה הפקדה חודשית. במילים אחרות, כמעט 97% מהצבירה נובעת מהתשואה שנצברה במהלך השנים.

הטיפ השני שלי הוא זה: אמצו את גישתו של רונלד ריד והפקידו סכום קבוע לחיסכון.

2.1: כלי פרקטי ליישום - קופת גמל להשקעה

ישנן דרכים רבות ליישום גישתו של ריד. אדון באחת לדוגמא, שמתאימה לקהל הרחב ומדובר על קופת גמל להשקעה.

לכלי הזה יש מספר יתרונות מאוד חשובים:

- אין סכום השקעה מינימלי שאתם חייבים שיהיה לכם, אפשר להתחיל להפקיד כמה מאות שקלים בחודש.

- ניתן להפקיד באמצעות הוראת קבע. באופן כזה ניתן להשיג גם מיצוע של ההשקעה, כלומר הזרמה הדרגתית של כספים, וגם אוטומציה של התהליך, כאשר מחקרי כלכלה התנהגותית מראים כי עצם השימוש בהוראת קבע הופכת את החיסכון להתנהגות כלכלית ארוכת טווח.

- כל ההשקעות מפוקחות על ידי רשות שוק ההון, דבר המקטין מאוד את הסיכון שתיפלו קורבן לסוגי הונאה שונים.

- ניתן לבחור מסלולי השקעה לפי הצורך וללא דרישה מיוחדת לידע שאין לאדם הסביר. מה גם שהתשואות של המסלולים משוקפים באתר גמל נט של רשות שוק ההון.

- מקבלים דוחות רבעוניים ושנתיים מה שמאפשר מעקב סדיר אחרי הכספים.

- ניתן לנייד את קופת הגמל בין חברות שונות: באופן זה, אם אתם לא מרוצים מהשירות, האתר, המסלולים או התשואות של החברה בה בחרתם, באפשרותכם להעביר את הכספים באופן חופשי לחברה אחרת, מבלי שהדבר ייחשב לאירוע מס.

- הכספים נזילים בכל עת: קיים תשלום מס רווח הון בגובה 25% ריאלי על הרווחים, מה שאומר ששנים של אינפלציה גבוהה מצמצמות בצורה דרסטית את תשלום מס רווחי הון.

- קצבה פטורה ממס: מי שחוסך סכום הוני יכול לקחת אותו כקצבה פטורה לחלוטין בלי לשלם מס רווח הון או מס הכנסה. הטבה זו אינה קיימת במוצרים אחרים, כמו תיק השקעות פרטי.

לגבי קביעת מסלול להשקעה, ניתן להתחיל עם מסלולי ברירת המחדל של בתי ההשקעות והמסלולים הכלליים. תמיד ניתן לשנות מסלול במידת הצורך למסוכן או סולידי יותר. אפשר גם לשלב מסלולים ליצירת תמהיל אופטימלי עבורכם.

המסלולים הכלליים (סביבות 50% חשיפה למניות) מתאימים לפרופיל של מרבית החוסכים ובהשקעה ארוכת טווח מגיעים לאיזור ה-6% תשואה שנתית ממוצעת. דמי הניהול עומדים בממוצע על 0.6%. על פי מחקר של ביטוח לאומי, השקעה באפיק מניות עשויה להפיק תשואה של 9.7%.

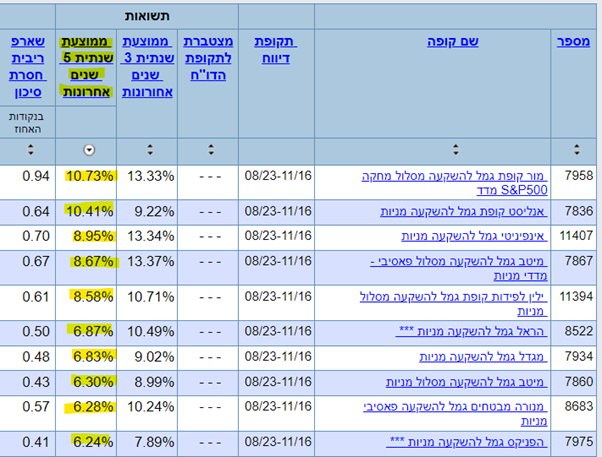

להלן תשואות מסלולי המניות בקופות גמל להשקעה מתוך אתר גמל נט. נבדק בתאריך 06/10/2023:

טיפ שלישי: עשו ביטוח קטסטרופות, ולילדיכם גם ביטוח מחלות קשות

תארו לעצמכם את הסיטואציה הבאה:

ילד במשפחה אובחן כחולה בסוכרת נעורים וזקוק לתרופה יקרה שלא נמצאת כרגע בסל הבריאות. עלות התרופה 10,000 ש"ח לחודש. מעבר לעלות התרופה, ההורים מאבדים ימי עבודה רבים על מנת ללוות את הילד בטיפולים רפואיים שונים. האם יש למשפחה הממוצעת את המשאבים הכספיים להתמודד עם מקרה כזה?

ישנם אלפי מצבים שונים שיכולים לפגוש אותנו במהלך החיים ואם אין לנו את המענה ברמה הביטוחית והכלכלית, אז במקום שההתמודדות תהיה ממוקדת במצב הרפואי או הנפשי, הדגש הופך להיות סביב המצב הכלכלי, דבר היוצר רובד נוסף של לחץ אותו ניתן למזער מאוד בהרבה מקרים.

לעיון נוסף, ראו כתבה מאוד מעניינת שעשתה אושרת קוטלר על ההבדל בין שתי חולות סרטן, כאשר רק לאחת מהן יש ביטוח פרטי.

להלן רשימת הביטוחים הקריטיים אותם ניתן לרכוש דרך אחת מחברות הביטוח המסחריות:

3.1: תרופות מחוץ לסל + הרחבה לתרופות

כיסוי זה מהווה השלמה מתחייבת לכיסוי בסל הבריאות. בישראל ניתן לקבל תרופות במסגרת חוק ביטוח בריאות ממלכתי כאשר התרופות נמצאות כחלק מסל הבריאות.

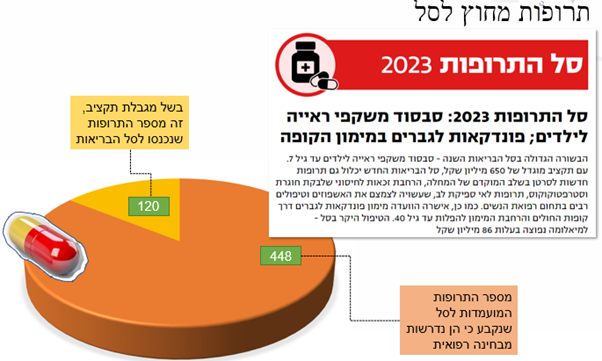

אחת לשנה מתכנסת ועדת הסל ומדרגת את התרופות לפי פרמטרים שונים כאשר המטרה היא להכניס לסל את התרופות שדורגו במקומות הגבוהים ביותר, וזאת במסגרת התקציבית הנתונה, שעומדת היום על 650 מליון ש"ח לשנה.

בשנת 2023 הוגשה רשימה של 448 תרופות וטכנולוגיות רפואיות שכולן חשובות, מתוך שאיפה להכניס אותן לסל הבריאות ולתקצב אותן.

מתוך כל אותן תרופות נכנסו לסל 120 בלבד, כאשר השאר ממתינות להחלטת הועדה בשנה הבאה.

ביטוח התרופות מבוסס על עיקרון פשוט: תרופה שלא נכנסה לסל הבריאות עקב מגבלת תקציב, תמומן על ידי חברת הביטוח. הכיסוי למעשה רחב אפילו יותר, אבל העיקרון הוא שיש תרופות חשובות שצריכות להיות בסל, משרד הבריאות רוצה שהן יכנסו והסיבה היחידה שהן לא בפנים היא בשל הקצאה שרירותית של תקציב שאינה קשורה ישירות לחשיבות התרופה ברמה המקצועית.

מי שרוצה להתעמק במאפיני הכיסוי, מוזמן לעיין בהשוואה מפורטת שהכנתי. דעו כי יש הבדלים משמעותיים בין המוצרים.

כיום יש חברות שמפצלות את מוצר התרופות מסיבות טכניות, חשוב לרכוש את ההרחבה כי היא חלק אינטגרלי מהמוצר. בחלק מהחברות ההרחבה נקראת "תרופות בהתאמה אישית" ולפעמים פשוט "הרחבה לתרופות".

3.2: השתלות וטיפולים מיוחדים בחו"ל

כיסוי זה מאפשר גישה לביצוע ניתוחים מסוג השתלה בחו"ל. בישראל אין מספיק איברים להשתלה, במיוחד במקרי השתלת כליה. אין בכיסוי הבטחה שתקבלו את ההשתלה, אבל הפוליסה הזו דואגת שהיה לכם מקסימום גישה לאפשרות זו. להרחבה נוספת ראו השוואה שערכתי.

רישום ממתינים להשתלה מתוך אתר משרד הבריאות.

מניסיון אישי בניהול תביעה אני יכול להעיד על העלויות הגבוהות הנדרשות למימון השתלה. מועמד להשתלת לב בסן דייגו ארה"ב המתין כ-6 חודשים לפני ההשתלה.

ההוצאות היו רבות: מחיה בבית מלון בסמוך לבית החולים, הוצאות אוכל ונסיעות עבורו ועבור אשתו שנאלצה לעזוב עבודה בישראל, כל אלו הגיעו להוצאה חודשית של 6,700 דולר.

מעבר לכך, כיסוי הוצאות רפואיות: החל מהטסה רפואית ועד ההליך עצמו, הכל מומן באופן מלא על ידי חברת הביטוח והביטוח המשלים של קופת החולים, אשר התחלקו חצי חצי בהוצאות. בנוסף, חברת הביטוח נתנה גמלה נוספת, בסכום שהגיע למאות אלפי שקלים. במילים פשוטות, קשה עד בלתי אפשרי לממן הוצאות כאלו באופן עצמאי והביטוח הפרטי מתגלה כקריטי במצבים אלו.

3.3: ניתוחים בחו"ל

הכיסוי הזה בעצם מאפשר לבצע כל ניתוח בחו"ל. הדבר קריטי במקרים בהם לא תמיד קיימת בישראל המומחיות הנדרשת ולא תמיד קיים המכשור הרפואי הנדרש. דוגמא מוכרת היא של אהוד אולמרט, שעשה ניתוח ערמונית בחו"ל, בטכנולוגיה שלא קיימת בצורה מספקת בישראל.

גם עבור הכיסוי הזה הכנתי השוואה נרחבת ואפשר ללמוד על מאפייני המוצר.

המשותף לכל הכיסויים הללו, הוא שמדובר על הוצאות גבוהות ביותר שנעות בין עשרות אלפי למאות אלפי דולרים ולכן עבור האדם הממוצע, רכישת ביטוח פרטי היא הדרך היחידה לקבל גישה לרפואה מתקדמת, מורכבת ויקרה כנגד עלות חודשית סבירה של עשרות שקלים בודדים.

3.4: ביטוח מחלות קשות לילדים

ישנו כיסוי שלתפיסתי הוא בגדר קטסטרופה אבל לא לכל קבוצת גיל. אני מדבר על ביטוח מחלות קשות לילדים. הסיבה שהביטוח הזה קריטי לילדים היא שכאשר ילד חולה במחלה קשה, כמו למשל סרטן, ההורים נפגעים כלכלית בצורה משמעותית.

הפגיעה הזו היא פגיעה כלכלית עקיפה ולכן היא לא מבוטחת. אם אחד ההורים חלה במחלה קשה, אז לפחות יש מענה של ביטוח אבדן כושר עבודה המחליף את תלוש השכר. לעומת זאת, כאשר ילד חולה, אין בעצם שום פיצוי לתא המשפחתי על הפגיעה הכלכלית שנגרמת כתוצאה מכך.

הפוליסה הזו, בשונה מתרופות והשתלות, היא מוצר שבו המבוטח קובע לעצמו את סכום הפיצוי. הסכום מתקבל בצורה חד פעמית במקרה של אירוע ביטוחי, אך הפוליסה נשארת בתוקף עבור מקרים נוספים. נעשה מחקר של ד"ר הדס רוזן על העלויות הנדרשות ולפיו מדובר בממוצע של 250,000 ש"ח פגיעה כלכלית עודפת ולכן זה סכום הפיצוי המומלץ.

למידע נוסף ראו מאמר שכתבתי על הנושא.

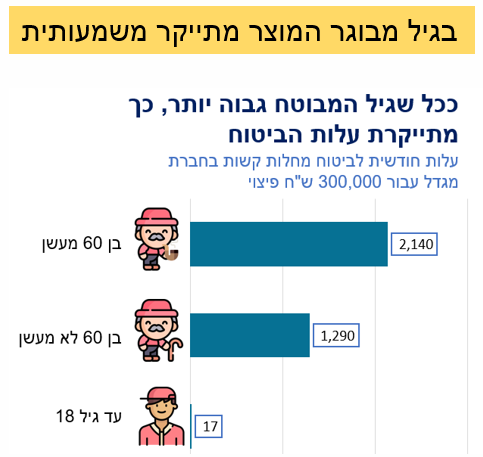

יתרון נוסף של פוליסה זו לילדים הוא המחיר הזול במיוחד. קיימות בשוק חברות בהן ניתן לרכוש את הכיסוי המדובר בפחות מ-6 שקלים לכל 100,000 פיצוי והעלות קבועה עד גיל 21. בגילאים מבוגרים יותר (סביב 45 ומעלה) המוצר הופך פחות משתלם עקב התייקרות משמעותית בפרמיה החודשית.

3.5: יש לכם ביטוח בהפניקס? אפשר לצרף תינוקות חינם

בביטוח בריאות מסחרי יש צורך במילוי הצהרת בריאות. אפשרות צירוף לביטוח ללא הצהרת בריאות מהווה יתרון ענק. בדרך כלל אין פה הנחות, אבל אני רוצה לגעת בדרך מעניינת אחת: לקוחות הפניקס יכולים לצרף תינוקות עד 60 ימים מרגע הלידה, לפוליסה פרטית בלי הצהרת בריאות. חשוב שמחזיקי פוליסת בריאות בהפניקס יכירו מאפיין זה ויעשו בו שימוש לאחר לידה.

למידע נוסף ראו מאמר שכתבתי על הנושא.

3.6: ביטוחים בודקים בהר הביטוח

יש אתר של משרד האוצר שנקרא הר הביטוח, שם ניתן לקבל תמונה עבור כל הביטוחים הפרטיים והקבוצתיים.

כדי לצפות בביטוחים שלכם: נכנסים ללינק ונרשמים. הכניסה לאתר מתבצעת דרך מערכת ההזדהות הממשלתית ולכן מדובר בגישה מאובטחת מאוד.

שימו לב:

- האתר לא תמיד מראה את כיסוי ההרחבה לתרופות. באפשרותכם להיכנס לאיזור האישי באתר חברת הביטוח ולוודא שהכיסוי קיים.

- מחלות קשות הוא כיסוי קריטי לילדים עד גיל 21 וחשוב שיופיע בתיק הביטוחי של ילדיכם.

3.7: כך תימנעו מכפל ביטוחי

אחד הנושאים שרשות שוק ההון לקחה על עצמה הוא למזער את הנושא של הכפל הביטוחי. מניעת כפל היא תנאי בסיס שברוב המקרים ניתן לעמוד בו, למעט מקרים חריגים שאותם נפרט.

שימו לב, עצם העובדה שהפוליסה ללא כפילויות אין פירושה שהיא אופטימלית. לדוגמא - אם יש לי ביטוח חיים של מליון ש"ח ב-8 חברות שונות זה לא כפל, כי במקרה פטירה בני משפחתי יהיו זכאים לכלל הכספים מכל אחת מהחברות. אך מצב זה אינו אופטימלי שכן תהיה פה עלות מאוד גבוהה בגין המוצר שכנראה מכסה הרבה מעבר למינימום הדרש. התמהיל של התיק הביטוחי הוא כמו מתכון, וחשוב לשמור על איזון בין המרכיבים.

התחילו מליישם את ההמלצות הביטוחיות שעליהן אנחנו מדברים. וודאו מראש שאין כפל שלא לצורך והתמהיל בנוי כך שאין בו חוסרים שישאירו אתכם באבדן כיס משמעותי.

מעבר לזה, אם אתם רוכשים מוצרים נוספים ודאו שאתם לא רוכשים שוב את אחד המוצרים שכבר קיימים לכם. ואם מדובר במוצר מסוג פיצוי, כמו ביטוח חיים או ביטוח למחלות קשות, ודאו שאינכם משלמים על המוצר מחיר מופרז.

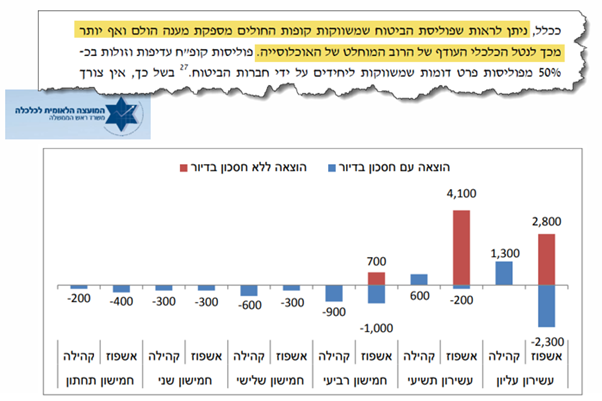

על פי דו"ח שפרסמה רשות התחרות בשנת 2021, בין 20% ל-25% מהתיקים הביטוחיים מצויים בכפל ביטוח. למשל, קרוב ל-25% מתיקי הביטוח כוללים שני מוצרים מסוג ניתוחים בישראל. נדגיש, כי אין הכוונה לחפיפה מול השב"ן, אלא אך ורק למקרים בהם נרכשו פוליסות מול חברות הביטוח המסחריות.

3.8: מקרים חריגים שבהם כפל ביטוח הוא כן מצב רצוי

אתן 2 דוגמאות עיקריות: ראשית, במצב בו אנו מחזיקים פוליסת תרופות ישנה. כשנכנסנו אליה היינו בריאים והיום אם נרכוש פוליסה חדשה יקבעו בה החרגות. במקרים כאלה לפעמים יש הצדקה לרכישה נוספת מבלי לבטל את המוצר הישן.

הדוגמא השנייה היא בכיסוי בריאות קבוצתי(קולקטיבי) שם יכולים להתגלות פערים ביטוחיים, דבר התלוי במבנה הקולקטיב. לדוגמא, אם חסר בקולקטיב כיסוי הרחבה לתרופות (תרופות בהתאמה אישית). במצב כזה נשקול לרכוש בנוסף עוד כיסוי שיצור לנו חפיפה מסויימת בין המוצרים, כל עוד זה בגבול הסביר ויש מחשבה מאחורי הנושא.

בכל מקרה, עליכם לוודא שהפוליסות שלכם יחסית זולות ומקנות כיסוי רחב. במידה ומציעים לכם כפילות הדבר צריך להיות מלווה בסיבה מוצדקת.

טיפ רביעי: וודאו שאתם מבוטחים בשב"ן

מדובר על בדיקה קלה יחסית לביצוע. כולם רשומים באחת מארבע קופות החולים וכל אחד מכיר את קופת החולים שלו.

השיוך לקופת חולים אינו כרוך בתשלום שנגבה מכרטיס אשראי, שכן על כל אזרחי המדינה חל חוק ביטוח בריאות ממלכתי, שהקופות הן המוציאות לפועל שלו.

לרוב האוכלוסייה יש ביטוח נוסף שהתשלום עבורו נגבה בכרטיס אשראי ומכונה ביטוח משלים. 80% מהאוכלוסייה כבר מבוטחת בו, וסביר להניח שגם אתם.

המינימום הנדרש פה הוא שיהיה לכם ביטוח משלים בסיסי: כללית זהב, מכבי זהב, מאוחדת עדיף, לאומית כסף.

כיסוי חשוב שקיים ברובד זה הוא האפשרות לבחירת מנתח פרטי, דבר המעניק הרבה ערך מוסף, בעלות נמוכה יחסית.

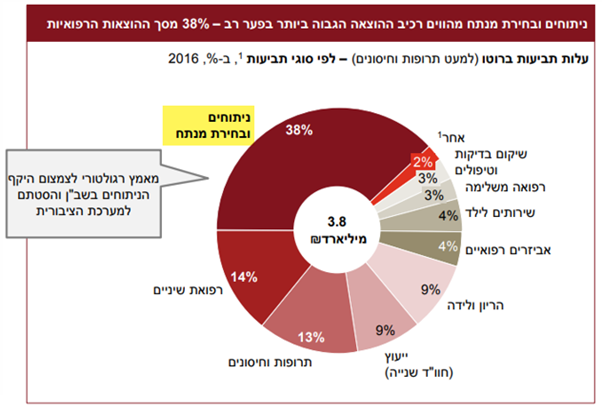

מעבר למרכיב זה, קיימים עוד בערך 50 כיסויים נוספים הנותנים מענה לרפואה אמבולטורית כמו התייעצויות עם רופאים מומחים, בדיקות רפואיות אבחנתיות ועוד. מדובר כאן בסל ביטוחי מאוד רחב בעלות נמוכה. בשונה מהביטוח המסחרי, לא צריך למלא הצהרת בריאות בעת הצירוף והמוצר בעצם פתוח ונגיש לכולם.

מקור: דו"ח הועדה לביטוחי השב"ן.

כדי לבדוק מה הרובד שבו אתם מכוסים יש להיכנס לאתר קופת החולים, הנתון מופיע באזור האישי או על גבי כרטיס קופת החולים שלכם.

טיפ חמישי: בדקו את פוליסת הסיעוד שלכם

קיים קונצנזוס במערכת הבריאות בישראל, שנושא הזדקנות האוכלוסייה הוא האתגר הכי משמעותי בו.

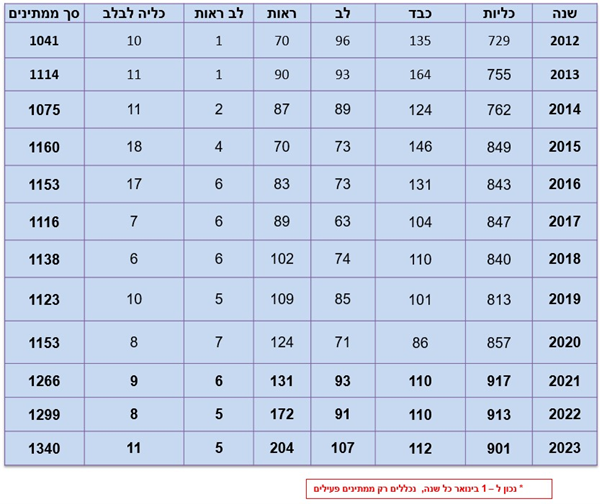

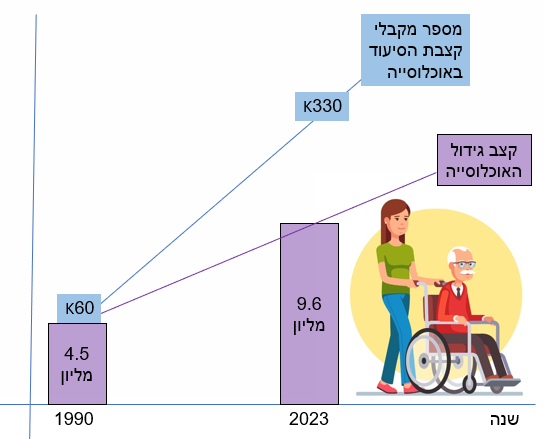

מצב של סיעוד הופך להרבה יותר נפוץ: בשנות ה-90 היו בישראל כ-60 אלף סיעודיים (דוח ביטוח לאומי) והיום יש בסביבות 330 אלף (מקבלי קצבת סיעוד מביטוח לאומי). המשמעות של הנתון הזה היא בכך שבין 1990 ל-2023 האוכלוסייה בישראל גדלה פי 2.1 (מ-4.5 מליון ל-9.6 מליון), אבל מקבלי קצבת הסיעוד גדלו פי 5.5.

מצב סיעודי הוא פועל יוצא של מאפיינים דמוגרפיים במקביל להתקדמות ברמת הרפואה, דבר המוביל לעלייה באחוז הקשישים ומכאן לעלייה בכמות מקרי הסיעוד. בנוסף, להיות סיעודי זה עסק יקר מאוד, שעולה פי 2 או 3 מאשר קצבת זקנה רגילה (סקירה בנושא סיעוד לשנת 2023).

ניקח לדוגמה פנסיונר שיכול היום להסתפק בקצבה חודשית על סך 7,500 ש"ח. אם הוא יהפוך לסיעודי, הוא יצטרך כבר בין 15,000 ש"ח ל 22,500 ש"ח בחודש. המשמעות היא שצריך לתת פה מענה בשני רבדים: גם הון נזיל לפרישה המתקיים לצד הפנסיה וגם קצבה למקרה סיעוד.

כמו כן, משך הזמן שאדם נמצא במצב סיעודי התארך: משנתיים בממוצע ב-1990 לשש שנים בממוצע ב-2023.

במחקר של המועצה הלאומית לכלכלה נמצא כי גובה הקצבה של בין 5,000 ש"ח לסיעודי בבית ו 10,000 ש"ח לסיעודי במוסד, מאפשר המשך רמת חיים סבירה. בישראל של 2023 ניתן לרכוש ביטוח סיעודי דרך קופת החולים, ומי שמצטרף לפני גיל 49 זכאי לסכומים הללו דרך הביטוח. זה בעצם המינימום הנדרש כדי לא להידרדר לעוני במצב של סיעוד.

מקור: מחקר של המועצה הלאומית לכלכלה.

הפעולה הנדרשת פה היא לרכוש ביטוח סיעודי דרך קופת החולים. אציין שהביטוח של הקופה נותן קצבה ל-5 שנים.

לילדים עד גיל 18 יש יתרון ענק בהקשר הזה שמאפשר להם להצטרף לביטוח הסיעודי בחינם. בנוסף, אם יש לאחד ההורים ביטוח סיעודי בקופה, אז כאשר נולד לכם ילד אתם יכולים לצרף אותו לביטוח הסיעודי בלי למלא הצהרת בריאות. בשאר הגילאים נדרשת הצהרת בריאות וקיימת לקופות החולים הזכות שלא לקבל אנשים לביטוח זה.

ישנם כאלה המחזיקים ביטוח סיעודי פרטי דרך חברות הביטוח. ביטוחים אלו כבר לא משווקים היום ולכן עבור מי שמחזיק ביטוח מסוג זה, ההמלצה הבסיסית היא לא לבטל את המוצר, המעניק יתרונות שלא ניתן לקבל דרך קופות החולים, כמו למשל כיסוי למצב סיעודי כתוצאה מתאונת דרכים או תאונת עבודה.

טיפ שישי: ודאו כי קרן הפנסיה שלכם עומדת בשלושת היעדים הנדרשים

קרן פנסיה היא מוצר שמספק מענה ל-3 נושאים קריטיים ויש למוצר זה נגיעה בכל מעגל החיים והעבודה שלנו. חוסר איזון בפנסיה על כלל מרכיביה מחייב אותנו להיערכות מחדש.

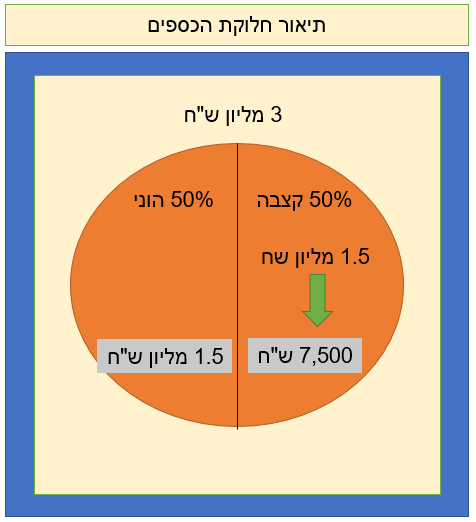

היעד הראשון שנרצה להשיג הוא קצבה סבירה לגיל פרישה. המינימום הנדרש פה הוא יעד קצבה חודשית של 7,500 ש"ח, שזה אומר חיסכון פנסיוני בסדר גודל של 1.5 מליון ש"ח.

הקצבה החודשית בפני עצמה אינה מספיקה, ויש לכוון גם לסכום הוני בערך שווה, קרי 1.5 מליון ש"ח בתצורה הונית.

כדי לראות אם אתם בכיוון הנכון מבחינת היעד הזה עליכם להיכנס לאזור האישי בו מנוהלת קרן הפנסיה שלכם ולהסתכל על הפרמטר פנסיה חזויה צפויה. אם מופיע לכם סכום שהוא נמוך מ-7,500 ש"ח מומלץ לגבש אסטרטגיה שתקרב אתכם כמה שיותר ליעד זה.

היעד השני בקרן הפנסיה הוא כיסוי ראוי למקרה של נכות. מונח מקובל נוסף שהרבה אנשים מכירים הוא אבדן כושר עבודה, שניהם דומים במהותם. מוצר שנועד לתת מענה במקרה של הפסקת עבודה כתוצאה מתאונה או מחלה.

היעד המינימלי הנדרש הוא כיסוי של 7,500 ש"ח במקרה של נכות מלאה. גם את היעד הזה ניתן לבדוק באתר האינטרנט של חברת הביטוח, באזור האישי שלכם.

הגדרת המינימום הנדרש יוצאת מנקודת הנחה שאתם מרוויחים בסביבות 10,000 ש"ח ברוטו בחודש.

הכיסוי צריך לתת מענה בגובה 75% מהשכר הקובע של המבוטח. הכוונה ב-"שכר קובע": השכר שלפיו מפקיד המעסיק לקרן הפנסיה שלכם, במצב רצוי אמור להיות כמה שיותר דומה לברוטו שלכם.

אם למשל אתם מרוויחים בסביבות 10,000 ש"ח ברוטו והכיסוי שלכם נמוך מ 7,500 ש"ח, אז יש פה נורת אזהרה שאתם צריכים לתת לה התייחסות.

היעד השלישי שרלוונטי לקרן פנסיה הוא כיסוי לשאירים. נקרא גם כיסוי למקרה פטירה. מדובר בכיסוי שהוא למעשה קצבה חודשית לכל החיים.

המינימום הנדרש כאן הוא 10,000 ש"ח לחודש.

כאשר הילד הצעיר ביותר של הנפטר מגיע לגיל 21, נשארת הקצבה רק לבת הזוג ואז תעמוד על 6,000 ש"ח לכל החיים.

מי שאין לו קרן פנסיה אלא ביטוח מנהלים, יצטרך לתת מענה בדמות ביטוח חיים בסכום חד פעמי, למשל: מיליון ש"ח למי שיש ילדים עד גיל 21 או 600,000 ₪ עבור בן / בת זוג כאשר אין ילדים צעירים מגיל 21. ניתן לראות עלויות באתר של משרד האוצר המשווה ביטוחי חיים.

טיפ שביעי: בדקו מה גובה הצבירה הנדרש לגילכם

מדובר בכלי עזר שמטרתו לבדוק אם אנחנו בכיוון הנכון מבחינת היעד הכלכלי שלנו. אני מתייחס פה לסך החסכונות שקיימים לנו כולל צבירה לפנסיה, קרנות השתלמות וכל סכום אחר הרשום על שמנו. אני לא מדבר פה על ירושה או כסף שאנחנו אמורים לקבל בעתיד וגם לא על דירות ונכסים שאינם נזילים.

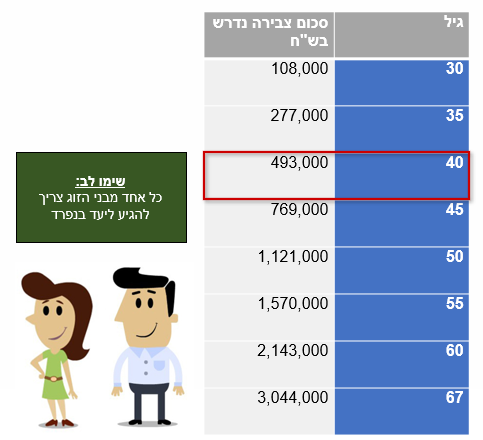

הכלי שנעשה בו שימוש הוא טבלה שבה נזין את הגיל שלנו ונראה מה הצבירה שאמורה להיות לנו בגילנו.

כאשר אנו מדברים על יעד נדרש לגיל 67 מדובר בעצם על צבירה כוללת של 3 מיליון ש"ח, כאשר 1.5 מיליון בקרן הפנסיה ומייצרים קצבה של 7,500 ש"ח והשאר מהווים סכום נזיל של 1.5 מיליון ש"ח שאמורים לתת לנו מענה לשאר הצרכים כגון הוצאות סיעוד, הוצאות בריאות, הוצאות חד פעמיות, ירושה וכל מטרה רלוונטית אחרת.

הנה דוגמא להמחשה:

הצבירה ההונית הנדרשת לגיל 40 היא 493,000 ש"ח. הסכום הזה מראה לנו שאנו בכיוון הנכון כדי להגיע ליעד של 3 מיליון ש"ח בגיל 67.

ההנחה של הטבלה הזו היא הפקדה חודשית של 2,000 ש"ח מגיל 27 עד גיל 67, בתשואה נטו של 5%. נסו בעצמכם במחשבון.

מי שעבר את היעד שלו לפי גיל לגמרי בכיוון הנכון. מי שמתחת ליעד זה, קודם כל עכשיו מודע לכך. ושנית, הוא יכול לפתוח מוצר חיסכון במטרה להשלים את הפער, או לנקוט בשורת צעדים מתאימים שיקרבו אותו קצת יותר ליעד.

לסיכום

תחום הביטוח והפיננסים עובר תהפוכות רבות ומבלי שנדע לאילו יעדים אנו מכוונים, קל מאוד ללכת לאיבוד ואף לקבל החלטות שגויות והרסניות. יישום הטיפים שעוצבו כאן יסייע לכם להכיר את דרישות המינימום בתחום ולדעת שיש בידיכם את המידע הנדרש על מנת לעמוד בפרמטרים החשובים ביותר עבורכם ועבור בני משפחתכם.